به گزارش بیداربورس به نقل از دنیایاقتصاد، تعدیلی که نه به دلیل رشد سودآوری شرکتها بلکه ناشی از سقوط بیپایان قیمت سهام در تالار شیشهای بوده است. با این حال همچنان خریداری در این بازار مشاهده نمیشود و در مقابل شاهد فرار سرمایهها از بازاری هستیم که میتواند نقشی مولد در اقتصاد کشور ایفا کند. تمامی راهحلهای سیاستگذار نیز در ۵۳۴ روز گذشته نتوانسته سایه رکود را از سر این بازار بردارد.

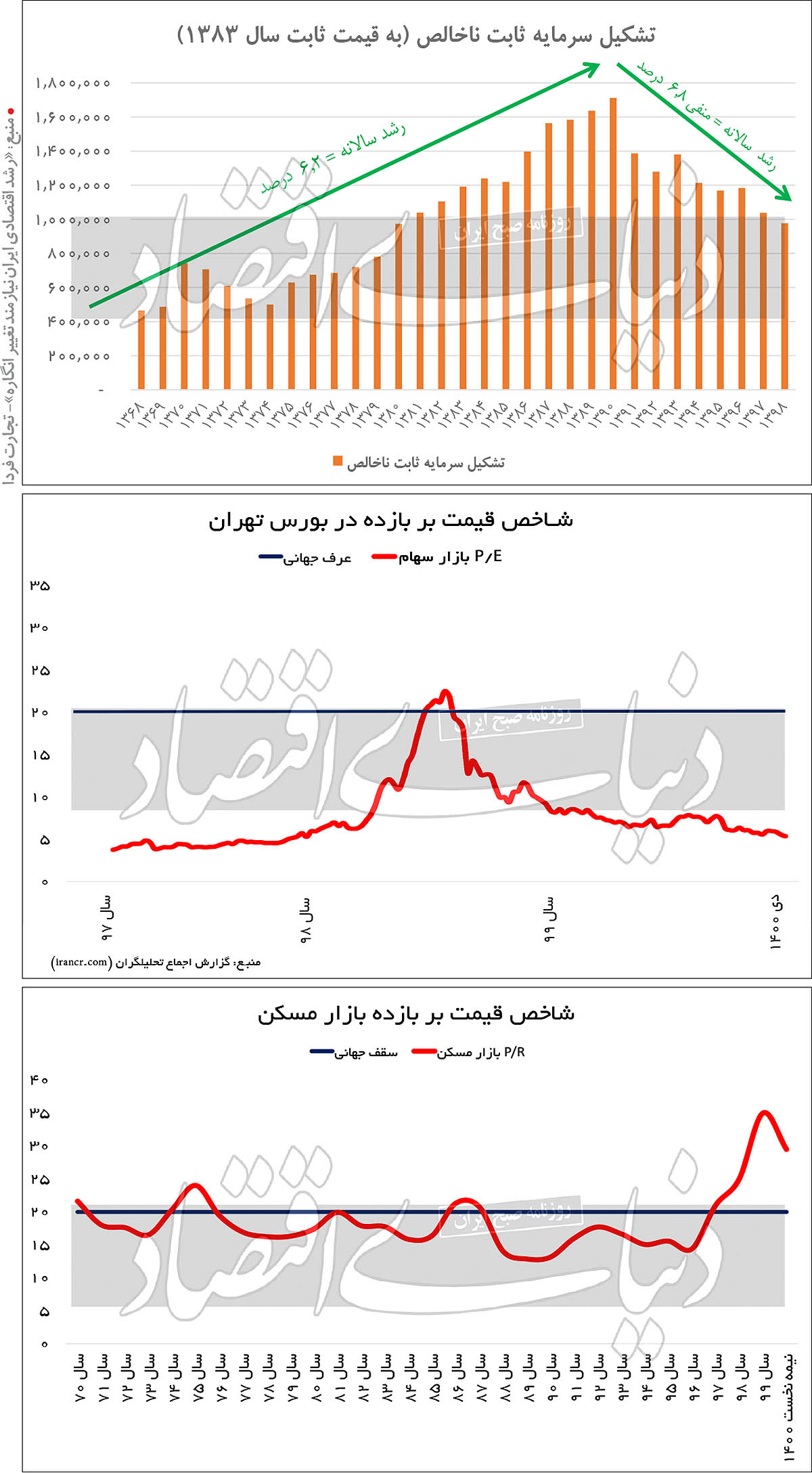

در بازار مسکن اما شرایط کاملا معکوسی حاکم است؛ قیمتها همچنان به صعود ادامه میدهند و در کنار این ابرحباب شکل گرفته در بازار ملک، شاهد افزایش تعداد اجارهنشینها هستیم. این شرایط سبب شده که قطبنمای ملکی که همانا نسبت قیمت بر اجاره است، به حدود ۳۰ مرتبه افزایش یابد. متغیری که در دنیا معمولا حداکثر ۲۰ واحد است. این دو دماسنج نشان میدهند سیاستگذار اقتصادی راه را به اشتباه پیموده است و هم در خصوص کیفیت تصمیمات و هم فرجام آنها شکست خورده است؛ جایی که متولیان اقتصادی کشور به جای افزایش نسبت P/ E در بازار سهام البته به روش درست و بنیادی، با تصمیمات و سیاستهای در پیش گرفته، سبب شدهاند نسبت P/ R مسکن سر به فلک بکشد.

واقعیت آن است که وضعیت نامناسب فضای کسب و کار سبب شده دیگر انگیزهای برای سرمایهگذاری در فعالیتهای مولد اقتصادی وجود نداشته باشد و همین موضوع چشمانداز اقتصاد کشور را مبهم کرده و در نتیجه پتانسیلی برای رشد قیمت سهام که تابعی از این چشمانداز هستند، باقی نگذاشته است. در بازار مسکن اما برعکس، آینه کدر اقتصادی سبب شده شاهد کوچ سرمایههای سرگردان برای پوشش انتظارات تورمی باشیم. بررسیها نشان میدهد با دو کار میتوان هر دو بازار و در نهایت اقتصاد را نجات داد. «جذابسازی تشکیل سرمایه ثابت» یا همان سرمایهگذاری و همزمان با آن «جاذبهزدایی از فعالیتهای غیرمولد» که مصداق آن ملاکی است. دو راهکاری که میتواند همزمان بورس و مسکن را نجات دهد.

P/ E بورس چه میگوید؟

نسبت قیمت بر درآمد یا P/ E از جمله مهمترین ابزارهای تحلیل بنیادی است. این نسبت از تقسیم قیمت بر سود هر سهم شرکت به دست میآید. بنابراین، اگر P/ E یک سهم ۱۰ باشد، به این معنی است که سرمایهگذاران حاضرند ۱۰ ریال برای هر یک ریال از سود شرکت سرمایهگذاری کنند و این عدد، نرخ بازگشت سرمایه ۱۰درصدی سالانه را در مورد سهام شرکت (با فرض تقسیم کامل سود) نشان میدهد.

این نسبت در بورس تهران به طور تاریخی حدود ۷ مرتبه است اما در ابرنوسانها، تغییرات چشمگیری را تجربه میکند. در این راستا مردادماه سال ۹۹ یعنی درست زمانی که شاخص کل سهام سطوح ۲میلیون واحدی را پشت سر گذاشته بود، متوسط نسبت قیمت به درآمد بازار نیز از ۲۲ مرتبه فراتر رفت و در ۱۷ ماه اخیر با تخلیه حباب بازار شاهد تعدیل بیش از ۷۵درصدی این نسبت بودیم؛ بهطوری که تازهترین تحلیلها نشان میدهد متوسط P/ E پیشرو بازار در حال نزدیک شدن به سطح ۵ واحدی است.

به این ترتیب همواره صعود یا سقوط قیمتها بوده که در تعیین مسیر این قطبنمای آیندهنگر تاثیر داشته و مخرج کسر که همانا سودآوری بنگاههای اقتصادی است نقشی ایفا نمیکند. در دنیا اما شرایط بهگونه دیگری است. ثبات اقتصادی و سیاسی و چشمانداز روشن سبب میشود نسبت P/ E همواره در سطوحی معقول، منطقی و بدون تغییرات جدی و ناگهانی قرار داشته باشد. این نسبت در دنیا معمولا بین ۲۰ تا ۲۵ مرتبه در نوسان است. در تعیین مسیر این نسبت اما سودآوری شرکتها نقش جدیتری را بازی میکند؛ به طوری که با رشد سود (مخرج کسر)، قیمت سهمها نیز افزایش یافته تا عموما شاهد پایداری این قطبنما در محدوده ذکر شده باشیم.

در ایران اما با رشد حبابی قیمتها (همانند اتفاقی که در ماههای نخست سال ۹۹ افتاد) شاهد سر به فلک کشیدن متوسط نسبت قیمت بر درآمد بازار هستیم (این نسبت در مرداد ۹۹ به ۲۲ مرتبه افزایش یافت) و با تغییر مسیر بازار و تخلیه حباب شکل گرفته، باز هم صورت کسر وارد عمل میشود و نسبت مذکور را حتی از سطوح تاریخی آن کمتر میکند، بدون آنکه نگاهی به سودآوری شرکتها (مخرج کسر) شود.

P/ R؛ حبابسنج بازار مسکن

فاصله میان قیمت و اجاره مسکن یک شاخص جهانی است که به عنوان حبابسنج در بازار مسکن به کار میرود. با محاسبه نسبت میانگین قیمت هر مترمربع آپارتمان مسکونی نسبت به میانگین اجارهبهای ماهانه هر مترمربع آپارتمان نسبت موسوم به «P/ R» به دست میآید که مقدار آن نشان میدهد آیا بازار مسکن دچار اضافهپرش قیمت مسکن شده و باید منتظر تخلیه حباب بود یا نه؟

به واسطه این نسبت همچنین میتوان پیشبینی کرد که چه زمانی رشد قیمت مسکن آغاز میشود. هر زمان این نسبت به حداقل معمول نزدیک شود میتوان اینطور نتیجهگیری کرد که به زودی قیمت مسکن دچار جهش خواهد شد. بررسیها نشان میدهد هماکنون این نسبت در تهران نزدیک سطح عددی ۳۰ و میانگین سه دهه گذشته آن، ۲۱ بوده است. این در حالی است که متعارف جهانی P/ R حداکثر به ۲۰ واحد میرسد. این شدت رشد غیرمتعارف «قیمت ملک در ایران» اما ریشه در «سیاستگذاری غلط» دارد.

جابهجایی دماسنجها

همانطور که گفته شد متولیان اقتصادی کشور به جای افزایش نسبت P/ E در بازار سهام البته به روش درست و بنیادی، با تصمیمات و سیاستهای در پیش گرفته، سبب شدهاند نسبت P/ R مسکن سر به فلک بکشد. موضوعی که نشان میدهد سیاستگذار اقتصادی راه را به اشتباه پیموده و هم در خصوص کیفیت تصمیمات و هم فرجام آنها شکست خورده است.

در شرایط فعلی وضعیت نامناسب فضای کسب و کار و چشمانداز مبهم اقتصاد کشور، انگیزه سرمایهگذاری در فعالیتهای مولد اقتصادی را به شدت کاهش داده تا در بازار سهامی که تابعی از همین چشمانداز است، توانی برای رشد واقعی سود شرکتها و در نهایت افزایش قیمتها باقی نماند. این مهم اما در بازار مسکن به شکلی عکس نمود یافته است؛ جایی که انتظارات تورمی و هزینه صفر به رشد حبابی ملک منجر شده است. اما راهکار چیست؟ و چگونه میتوان دو بازار «بورس» و «مسکن» را همزمان نجات داد؟

نسخه «فیک» یا «اصل»؟

در این میان رئیس دولت سیزدهم در آغاز فعالیت خود تاکید کرده بود که در نظر دارد «مسیر سرمایهگذاری در کشور را از بیراهه (ورود به بازارهای غیرمولد) به سمت شاهراه رونق اقتصادی (بخش واقعی و مولد) تغییر دهد.» هرچند دولت سیزدهم تاکنون هیچ برنامه علمی در این خصوص ارائه نکرده است اما پرواضح است که عملی شدن این شعار از دو مسیر میگذرد.

مسیر اول «جذابسازی تشکیل سرمایه ثابت» یا همان سرمایهگذاری که سبب روشن شدن موتور بخش واقعی اقتصاد خواهد شد و مسیر دوم «جاذبهزدایی از فعالیتهای غیرمولد» که مصداق اصلی آن ملاکی است و از طریق اعمال «مالیات سالانه» ممکن خواهد بود. سیاستگذار اما برای هر دو بازار راهحلهای جعلی در پیش گرفته است. در بازار مسکن از «ساخت یکمیلیون مسکن» در سال سخن میگوید و در بازار سهام نیز یک روز مصر است با ۱۰ فرمان حمایتی بورس را احیا کند و روز دیگر از اختصاص بخشی از منابع صندوق توسعه ملی به این «نابازار» سخن میگوید، آن هم در شرایطی که به گفته کارشناسان مالی، نیاز اصلی یک بازار سهام کارآمد، نه پولپاشی از محل منابع عمومی، بلکه تطبیق ریزساختارهای بورس با پیشنیازهای شکلگیری بازارهای شفاف و کارآمد و بسترسازی برای بهبود فضاست.

راه نخست: جذابسازی سرمایهگذاری

تشکیل سرمایهگذاری ثابت در اقتصاد ایران طی یک دهه گذشته، روندی پیوسته نزولی داشته است. طی یک سال گذشته عواملی مانند تشدید تحریمهای خارجی، کاهش واردات ماشینآلات و تجهیزات، افزایش نااطمینانی و ریسک سرمایهگذاری در اقتصاد و همچنین کاهش پرداختهای عمرانی دولت، موجب کاهش میزان سرمایهگذاری اقتصاد شده است. ضمن آنکه کاهش نرخ سرمایهگذاری در اقتصاد ایران متاثر از عوامل متعدد ساختاری، سیاستهای داخلی و عوامل برونزاست.

اولین و مهمترین عامل اثرگذار بر کاهش سرمایهگذاری، تورم مزمن و بیثباتی اقتصاد کلان است. تورم ساختاری و مزمن اقتصاد ایران موجب بیثباتی بازارها، کاهش کارآیی برنامهریزی اقتصادی، افزایش انگیزه سفتهبازی و کاهش انگیزه سرمایهگذاری بلندمدت شده است. علاوه بر آن، بیثباتی قیمتها زمینه دخالتهای مستقیم دولت در اقتصاد و اخلال در بازارها و در نتیجه کاهش انگیزه سرمایهگذاری را فراهم کرده است.

یکی دیگر از عوارض رشد بالای نقدینگی و تورم مزمن، بیثباتی نرخ ارز و بیثباتی و ناکارایی سیاستهای ارزی در اقتصاد ایران است. طی چند دهه گذشته، دولتها بدون توجه به ریشه اصلی تورم، همواره تلاش کردهاند از لنگر اسمی نرخ ارز برای کنترل انتظارات تورمی و همچنین کنترل هزینه واردات استفاده کنند. این مساله، از یک طرف منجر به بروز شوکهای ارزی در فواصل چند سال و از طرف دیگر، منجر به صنعتیزدایی در اقتصاد ملی و کاهش انگیزه سرمایهگذاری بلندمدت برای تولید کالاهای قابل مبادله در داخل کشور شده است.

از این رو یکی از مهمترین راهکارها برای نجات هر دو بخش بورس و مسکن، جذابسازی تشکیل سرمایه ثابت یا همان سرمایهگذاری است که دو بخش ساختمان و ماشینآلات را در برمیگیرد و به عبارتی همان فعال کردن بخش مولد اقتصاد کشور است. بهبود محیط کسب و کار از طریق حذف بیثباتیها، پرهیز از مداخلات دولتی و قیمتگذاریهای دستوری و مواردی از این دست است که میتواند منجر به افزایش جذابیت سرمایهگذاری و روشن کردن موتور بخش مولد اقتصاد کشور شود. در چنین شرایطی است که تقویت پتانسیلهای بنیادی بازار سهام و بنگاههای بورسی به برجسته شدن نقش بازار سرمایه در بخش واقعی و مولد اقتصاد میانجامد.

مسیر دوم: جاذبهزدایی از فعالیتهای غیرمولد

اما در کنار جذابسازی سرمایهگذاری لازم است سیاستگذار با تدابیری از فعالیتهای غیرمولد که مصداق اصلی آن بازار مسکن و ملاکی در آن است، جاذبهزدایی کند. یک بخش از این جاذبهزدایی به همان حذف بیثباتیها و کاهش انتظارات تورمی بازمیگردد؛ چرا که شتاب گرفتن انتظارات تورمی باعث میشود تا شاهد افزایش جذابیت سرمایهگذاری در چنین بازارهایی و رشد بازدهی اسمی داراییهای مالی و واقعی باشیم، نوعی از سرمایهگذاری که جزو تشکیل سرمایه ثابت نبوده و از این رو فعالیت مولد به شمار نمیروند.

در حال حاضر فرسایشی شدن رکود بازار سرمایه و در کنار آن هزینه صفر ملاکی در کشور سبب شده تا شاهد کوچ منابع از بورس به مسکن باشیم. از این رو در کنار جذابسازی تشکیل سرمایه ثابت لازم است از بازارهای غیرمولد نیز جاذبهزدایی شود. تنها راهکار برای جلوگیری از چنین وضعیتی همانطور که تجربیات جهانی نیز نشان میدهد، هزینهدار کردن فعالیت در بازار ملک است.

باید توجه داشت بخشی از ورود سرمایهها به فعالیتهای غیرمولد برای سفتهبازی است که مالیات بر عایدی سرمایه میتواند آن را کنترل کند اما مساله فعلی اقتصاد ایران و بازار، احتکار سرمایه بهویژه در بازار ملک است؛ از این رو مالیات بر عایدی سرمایه نمیتواند جوابگو باشد. آمارها نشان میدهد طی سالهای اخیر، حجم سرمایهگذاری ساختمانی و نه ملاکی در کشور به کمتر از نصف شرایط طبیعی خود نزول کرده است و در مقابل شاهد بزرگ شدن حباب قیمت مسکن هستیم که نشاندهنده وضعیت غیرعادی در این بازار است.

در الگوی جهانی تنظیم بازار مسکن با مالیات اثبات شده است. مقابله با سفتهبازی و سوداگری ملکی بدون استفاده از اهرم مالیات اصلی غیرممکن است، حتی اگر مالیاتهای فرعی فعال شود. این در حالی است که طی سالهای اخیر تنها مالیاتهای فرعی، همچون وضع «مالیات بر خانههای خالی» و «مالیات بر خانههای لوکس» بوده که موردتوجه سیاستگذاران قرار گرفته است اما لازم است سیاستگذار از ابزار «مالیات سالانه» به این منظور بهره جوید.

نظر شما